Mới đây, Báo cáo “Fintech & Ngân hàng số” do Ngân hàng TMCP Quân đội (MBBank) phát hành tháng 10/2021 đã đưa ra quan điểm phân tích về Insurtech, cũng như những cơ hội và thách thức của Insurtech ở Việt Nam.

Báo cáo chỉ ra rằng thông qua phân tích các dữ liệu lớn về nhân khẩu học, hành vi tiêu dùng, hệ sinh thái xã hội, dữ liệu y tế và sinh trắc học, Insurtech đang tạo ra một hệ sinh thái hỗ trợ ngành bảo hiểm từ tiếp thị đến phân phối, quản lý rủi ro, tạo ra sản phẩm, định giá, dịch vụ khách hàng.

Điểm chung của các doanh nghiệp này là đều tập trung vào trải nghiệm của người tiêu dùng thông qua kỹ thuật số – điều mà ngành bảo hiểm truyền thống chưa được chú trọng. Trong đó các công nghệ chính được doanh nghiệp Insurtech sử dụng như Dữ liệu lớn, trí tuệ nhân tạo (AI) thông qua các chatbots, Internet vạn vật, blockchain, công nghệ AR, công nghệ OCR – Nhận dạng ký tự quang học và KYC (Know your customers)

Với những lợi thế về công nghệ, doanh nghiệp Insurtech đang khai thác các mảng kinh doanh mà các công ty bảo hiểm lớn có ít động lực để khai thác, chẳng hạn như cung cấp các chính sách linh hoạt hơn, bảo hiểm xã hội và sử dụng các luồng dữ liệu mới từ các thiết bị kết nối Internet đến việc tính phí bảo hiểm linh hoạt theo hành vi quan sát được. Điều này càng thúc đẩy mối quan hệ hợp tác chặt chẽ giữa ngành bảo hiểm và ngân hàng, tác động bổ trợ lẫn nhau trong quá trình chuyển đổi số nhằm phục vụ nhu cầu tài chính toàn diện của khách hàng.

Nhiều cơ hội nhưng không ít thách thức

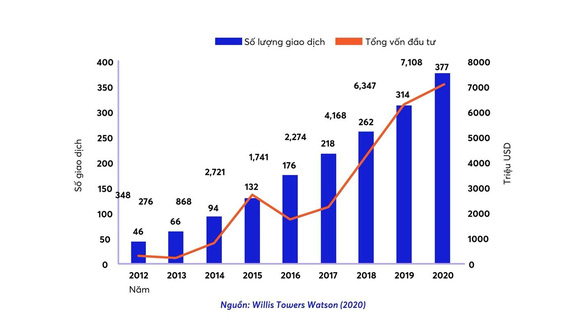

Báo cáo trích dẫn từ Vietnam Fintech Report 2020, ghi nhận thêm nhiều công ty tham gia vào lĩnh vực Insurtech tại thị trường Việt Nam trong ba năm trở lại đây. Cụ thể, trong mảng web so sánh có sự gia nhập của TheBank, TopBank.vn, SmartBuddy, eBaohiem, Bihama, Go; mảng sản phẩm đột phá có Bolttech, Global Safe, PasarPolis, Inso, Ezin, Wicare, Miin; mảng đại lý bảo hiểm công nghệ có Qoala, Global Care, Eroscare, SaveMoney; hay nổi bật là Papaya, 9Lives tham gia vào mảng dịch vụ hỗ trợ…

Insurtech phát triển với nhiều cơ hội và thách thức tại thị trường Việt Nam

Có thể thấy, Việt Nam hiện là thị trường đầy tiềm năng đối với lĩnh vực Insurtech. Công nghệ ứng dụng hiện đại giúp cho Insurtech giải quyết những khó khăn của mô hình bảo hiểm truyền thống, đồng thời đáp ứng được kỳ vọng ngày càng gia tăng của khách hàng.

Insurtech phát triển với nhiều cơ hội và thách thức tại thị trường Việt Nam

Điều này cũng được chỉ rõ trong Báo cáo “Fintech và Ngân hàng số” do MBBank phát hành. TS. Nguyễn Thị Hồng Vinh (Đại học ngân hàng) và TS. Ngô Ngọc Quang (Đại học Ngoại Thương) đã đưa ra ba cơ hội chính là Insurtech cầm nắm bắt để tạo ra những bước phát triển mới trong thời gian tới.

Đầu tiên, Insurtech cải thiện mô hình phân phối, cung cấp các đề xuất sản phẩm theo hướng cá nhân hóa cho khách hàng, nâng cấp trải nghiệm thông qua các ứng dụng công nghệ trong quá trình bán hàng, chăm sóc khách hàng và giải quyết các thủ tục bảo hiểm.

Đặc biệt, Insurtech giúp tạo ra mô hình kinh doanh mới theo hướng P2P, giúp giảm thiểu chi phí cho khách hàng và công ty bảo hiểm với cách thức vận hành được cải tiến thông minh hơn trong quá trình phát triển sản phẩm, thẩm định, bồi thường rủi ro, giúp ngăn chặn gian lận và sai sót trong quá trình vận hành, cũng như cải thiện tốc độ trả lời khiếu nại, giải quyết quyền lợi.

Tiếp đó, nhờ ứng dụng công nghệ, các doanh nghiệp tăng cường hiệu quả ra quyết định và nâng cao chất lượng quản trị, hiệu quả hoạt động của doanh nghiệp bảo hiểm. Cuối cùng, Insurtech gia tăng kênh phân phối như kênh online, ứng dụng điện thoại…, đồng thời mở ra nhiều cơ hội cho các doanh nghiệp startup.

Bên cạnh những cơ hội, Insurtech cũng gặp không ít thách thức liên quan từ việc hệ thống pháp lý chưa đề cập các hoạt động bảo hiểm với các mô hình kinh doanh mới, nguồn nhân lực chất lượng cao không đủ đáp ứng nhu cầu phát triển insurtech và sự biến động không ngừng của nền kinh tế thế giới.

Như vậy, để thị trường Insurtech phát triển hơn nữa trong tương lai, Việt Nam cần hoàn thiện khung pháp lý về Fintech và Insurtech, trong khi đó các công ty Insurtech cũng cần tiếp tục tăng cường hợp tác với các doanh nghiệp bảo hiểm truyền thống để tận dụng nguồn vốn, sản phẩm phong phú và thị phần khách hàng; đồng thời nâng cao công nghệ để hạn chế các rủi ro về tính bảo mật, an ninh mạng và rủi ro liên quan đến dữ liệu.

Nguồn: sưu tầm