Ngân hàng thu hàng nghìn tỷ đồng từ bán bảo hiểm ra sao?

(Dân trí) – Hoạt động bán bảo hiểm mới được đẩy mạnh 4-5 năm gần đây nhưng đã trở thành nguồn thu ngoài tín dụng lớn nhất tại nhiều ngân hàng. Không ít đơn vị có doanh thu cả chục nghìn tỷ đồng từ bảo hiểm.

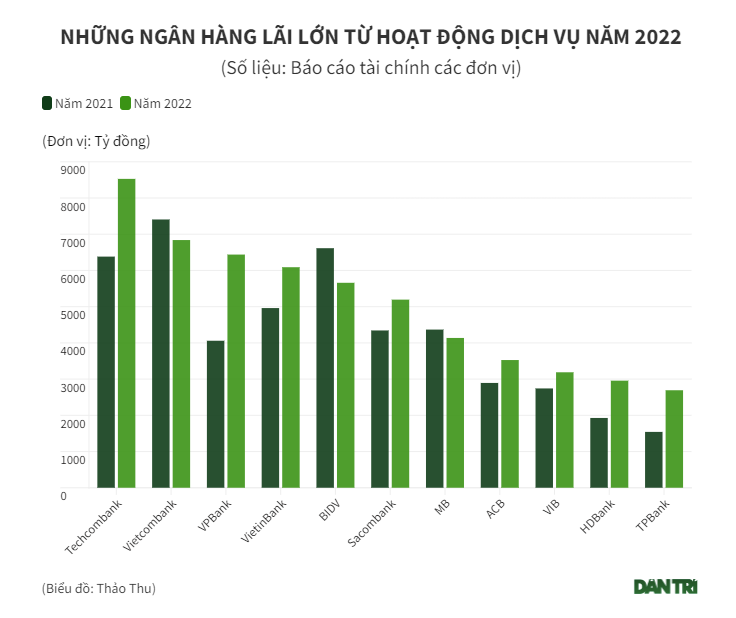

Vượt qua những dịch vụ ngân hàng truyền thống như tiền mặt, thanh toán, kinh doanh ngoại hối… bán bảo hiểm qua kênh ngân hàng (bancassurance) đang trở thành nguồn thu quan trọng nhất với các nhà băng tại Việt Nam với mức lợi nhuận lên đến hàng trăm thậm chí là hàng nghìn tỷ đồng mỗi năm.

Thu nghìn tỷ đồng từ hoạt động bancassurance

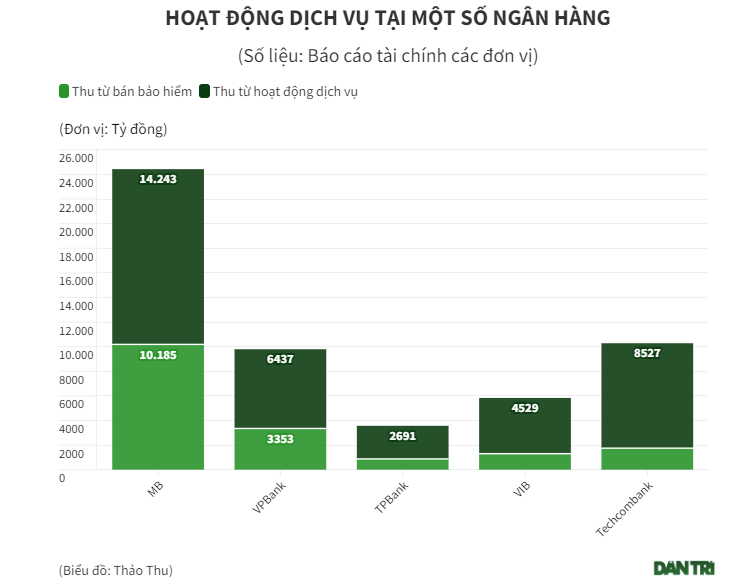

Trên thị trường hiện nay, những nhà băng đang thu nhiều lợi nhuận nhất từ hoạt động bancassurance là MB, VPBank, VIB, Techcombank, TPBank…

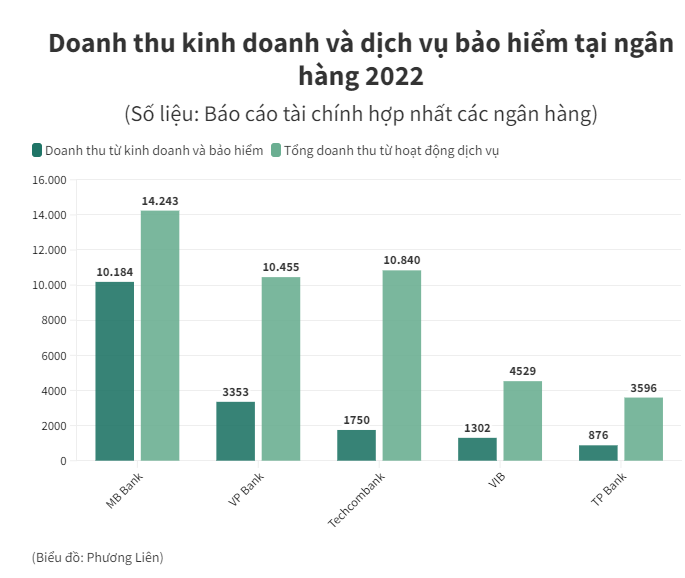

Năm 2022, MB là ngân hàng có doanh thu bảo hiểm lớn nhất trong số nhà băng công khai lợi nhuận từ hoạt động này nhờ sở hữu hệ thống chi nhánh, phòng giao dịch lớn cùng hai công ty bảo hiểm là MIC và MB Ageas Life.

Doanh thu từ hoạt động dịch vụ của MB đạt 14.243 tỷ đồng, tăng 16% so với cùng kỳ. Trong đó 10.184 tỷ đồng, tức khoảng hơn 71%, đến từ hoạt động bán bảo hiểm. Riêng lãi thuần từ hoạt động bán bảo hiểm MB tăng tới 22% so với cùng kỳ, đóng góp vào mức tăng chung của doanh thu mảng dịch vụ. MB cũng đang là kênh phân phối bảo hiểm lớn nhất của MIC và MB Ageas Life với khoảng 85-90% doanh thu mỗi năm.

Bán bảo hiểm cũng đang là nguồn thu quan trọng trong các hoạt động ngoài tín dụng của VPBank. Doanh thu từ kinh doanh và dịch vụ bảo hiểm của VPBank năm qua đạt 3.353 tỷ đồng, tăng 42% so với năm 2021, chiếm 32% tổng thu nhập dịch vụ.

VPBank ghi nhận khoảng 8.000 tỷ đồng doanh thu trả trước của hợp đồng bảo hiểm độc quyền vừa được tái ký với Công ty TNHH Bảo hiểm Nhân thọ AIA Việt Nam. Thương vụ này đã giúp lãi thuần từ hoạt động kinh doanh tăng gấp 5 lần so với năm 2021, lên mức 10.583 tỷ đồng.

Còn tại Techcombank, doanh thu từ dịch vụ hợp tác bảo hiểm đạt 1.750 tỷ đồng, tăng hơn 12% so với cùng kỳ năm trước.

Năm 2022, hoạt động bán bảo hiểm mang về cho VIB hơn 1.302 tỷ đồng, tăng 9% so với năm trước đó và chiếm gần 30% tổng lãi thuần từ hoạt động dịch vụ của ngân hàng này.

Còn tại TPBank, doanh thu và lợi nhuận từ bảo hiểm ghi nhận 876 tỷ đồng – tiếp tục đóng vai trò chủ đạo trong hoạt động dịch vụ của ngân hàng này.

Ngoài khoản doanh thu và lợi nhuận lớn đến từ việc bán sản phẩm cho các công ty bảo hiểm, không ít ngân hàng sau khi ký kết cũng nhận ngay một khoản lợi nhuận đột biến trong mảng dịch vụ nhờ khoản phí hoa hồng trả ngay từ công ty bảo hiểm.

Có thể kể đến những thương vụ hợp tác lớn giữa công ty bảo hiểm và ngân hàng như VietinBank với hợp đồng ký kết hợp đồng phân phối bancassurance độc quyền 16 năm với Manulife. Một số thỏa thuận bancassurance khác được ký độc quyền như OCB với Prudential, Sacombank và Dai-ichi Life tái ký hợp năm 2021, Techcombank phân phối cho Manulife, Vietcombank ký với FWD…

Vì sao bán chéo bảo hiểm trong ngân hàng tăng “nóng”?

Bancassurance được hiểu như một thỏa thuận giữa các ngân hàng và các công ty bảo hiểm nhằm mục đích cung cấp các sản phẩm hoặc lợi ích bảo hiểm cho khách hàng thông qua kênh phân phối của các ngân hàng.

Theo báo cáo của Bộ Tài chính, ngành bảo hiểm Việt Nam hiện có 77 doanh nghiệp, với tổng tài sản tính đến hết năm 2022 khoảng hơn 800.000 tỷ đồng, tăng gần 15% so với năm 2021. Tuy nhiên, mới chỉ có 11% dân số Việt Nam tham gia mua bảo hiểm nhân thọ, tỷ lệ này thấp hơn nhiều so với Malaysia (50%), Singapore (80%), và Mỹ (90%)… Thị trường Việt Nam được giới chuyên gia dự báo là sẽ còn rất tiềm năng và dư địa phát triển.

Chuyên gia kinh tế Đinh Trọng Thịnh, giảng viên Học viện tài chính, cho biết, hình thức hợp tác này được xem là hoạt động mang lại lợi nhuận lớn cho ngân hàng vì ngoài đóng góp vào thu nhập phí, bancassurance giúp ngân hàng khai thác thêm nhiều lợi ích khác từ khách hàng mà không phải tiêu tốn nhiều vốn. Mối quan hệ giữa doanh nghiệp bảo hiểm và ngân hàng được chuyên gia ví như “định mệnh”.

Thực tế, trước năm 2017, kinh doanh bảo hiểm chỉ chiếm tỷ trọng nhỏ trong cơ cấu lợi nhuận thuần từ hoạt động dịch vụ của ngân hàng. Tuy nhiên, từ năm 2018 đến nay, bancassurance trở thành nguồn thu chính trong hoạt động dịch vụ của nhiều nhà băng. Theo một báo cáo của Vietnam Report, bancassurance đang trở thành kênh phân phối bảo hiểm tiềm năng nhất của các hãng bảo hiểm từ năm 2019.

Trao đổi với Dân trí, giám đốc một tổ chức chuyên về tài chính, chứng khoán – đánh giá với nhiều ngân hàng, nguồn thu từ bảo hiểm chiếm tỷ trọng lớn nhất, có nơi chiếm trên 70% trong cơ cấu lợi nhuận của các mảng dịch vụ. “Trong khi đó, bán bảo hiểm rủi ro gần như bằng không”, vị này nói.

Cụ thể, ngân hàng không cần bỏ vốn, khi bán xong có thể nhận tiền “hoa hồng” cao bất kể khách hàng có ngừng đóng những năm sau bởi “hoa hồng” thường trên 100% số phí bán bảo hiểm khách hàng đóng năm đầu tiên.

Năm qua, có thời điểm tình trạng room tín dụng tại nhiều nhà băng chạm trần, khiến hoạt động cho vay diễn ra “nhỏ giọt”. Điều này không những khiến khách hàng phải đợi lâu mà chính nhân viên ngân hàng phải bán chéo sản phẩm phụ trợ. Điều này dẫn đến việc bán bảo hiểm gia tăng tại nhiều chi nhánh ngân hàng khi nhiều khoản vay thậm chí chỉ được ưu tiên giải ngân nếu mua kèm bảo hiểm trị giá từ 3-5% tổng mức vay.

Vấn đề bảo hiểm ngày càng “nóng” khi mà thời gian qua, trên thị trường, không ít khách hàng đã phản ứng về tình trạng nhân viên ngân hàng chào mời, tư vấn khách mua bảo hiểm. Câu chuyện này diễn ra với cả khách có tiền đi gửi lẫn khách có nhu cầu vay vốn ngân hàng. Các cơ quan quản lý ngành ngân hàng và bảo hiểm là Ngân hàng Nhà nước, Bộ Tài chính mới đây cũng đã vào cuộc, cung cấp đường dây nóng tiếp nhận thông tin.

Tác giả: Phương Liên và Mỹ Tâm (Nguồn: dantri.com.vn)